本年も、スポットでの業務を数社限定で承っております。

特に、改正タックスヘイブン税制によって、税務申告書別表は大きく変わっておりますので、どのように記載してよいのか分からない、どのように子会社から情報を取っていいのか分からないなど、お困りになられている企業様向けにお勧めです(税務署に確認しようとしても、専門分野については、すべての署員が理解しているわけでないため、多くの場合、適当な回答で濁されてしまうケースが多いようです。また、企業に有利な取り扱いについて、アドバイスを受けることもできません)。税務セミナーに参加して、税制の大枠は理解できたけれど、細かい部分がどうしても判断できない場合などにお勧めです。コンサルを受けるメリットは、当然、正しい申告書を作成することが第一目的ですが、それ以外にも、税務調査でよく論点になる点の把握や、付随して把握できるタックスプランニング(節税)の検討などができることです。一般的な税務分野と異なり、国際税務・組織再編税制(M&Aを含む)・事業承継対策等は信頼できる外部専門家と共同しながら、粘り強く長期間にわたって検討を進めていくことが大切です。大きな会計事務所と契約するのも有効ですが、独立系の比較的若い税理士を見つけて、長期的な視野で、ある種企業内の一員として、一緒に課題に取り組んでいくのも悪くないと思います。

料金等は、こちらをご参考にしてください。http://yawatax.com/?p=461

(当事務所では、税務調査の対応を最優先しておりますので、期間や費用については、当方側から個別にご相談させていただくこともございます。ご理解いただけますと幸いです。)

【余談】

税務処理についての検討や税務調査での適切な主張については、納税者側の理屈を主張するだけでなく、当局側の視点(考え方)をいかに適切につかんだうえで主張できるかが、もっとも大切なポイントです。下記、コラムの「将棋三手の読みにおける相手二手目の重要性」が最も大切です。税務検討・税務調査対応・ビジネス、どんな場合でも、相手の考え方・価値観に寄り添って、思考を柔(ヤワ)らかくするのが重要です(ヤワタックスのポリシー)。

http://yawatax.com/?p=490

カテゴリー別アーカイブ: 未分類

ニュースレターの発行(2020年2月号)

今月号のテーマは、

・中国における貧困援助寄付の税前控除新政策

です。

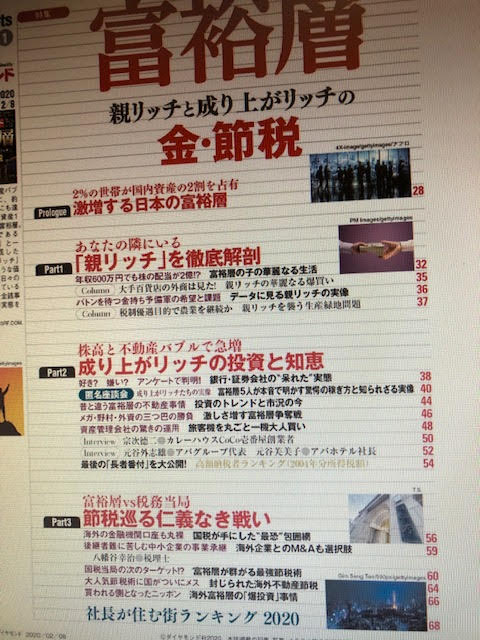

週刊ダイヤモンドへの寄稿

2月3日発売号に「後継者難に苦しむ中小企業の事業承継海外企業とのM&Aも選択肢」のテーマで寄稿しています。時代は、事業承継からM&Aの時代、そして国際化の時代。国際化の時代に即したM&Aの方法や注意点について、少し解説しています。ご参考に。

http://dw.diamond.ne.jp/articles/-/28622

(日本企業が海外企業を買収する際の注意点:アウトバウンド取引)

・日本のタックスヘイブン対策税制、租税条約、(現地)欠損金の制限、事業譲渡類似株式等の有無等

(外国企業が日本企業を買収する際の注意点:インバウンド取引)

・租税条約、欠損金の制限(欠損等法人)、事業譲渡類似株式の有無、不動産化体株式等が挙げられます。

株式譲渡か事業譲渡の比較では、キャピタルゲイン税制やのれん償却の有無も重要なポイントになります。税務以外には、業種によって外資規制(ネガティブリスト)などの適否も重要なポイントになります。

海外企業を買収する場合には、タックスヘイブン税制も関連してきますので、その論点については、2月中旬の税務セミナーで解説します。よろしければ、ご参加ください。

税制改正(海外財産の関連書類の提示義務)

国税庁等の職員から国外財産調書に記載すべき国外財産の取得等に係る書類の提示又提出を求められた場合、当該職員が指定する日(求められた日から60 日を超えな い範囲内)までにその提示又提出をしなかったとき(その者の責めに帰すべき事由が ない場合を除く。)における加算税について、加重措置(ペナルティの割り増し等)が導入されることが予定されています。 CRSの導入・拡大とともに、国外財産に関する税務調査が積極化していますが、将来の税務調査に備える意味も含めて、関連資料の収集及び事前の顧問税理士への相談をすすめておきましょう(海外の口座が生きているうちにステートメントや商品概要、口座間の送金の動き等をきちんと収集しておく)。海外では、口座を解約してから(投資を引きあげてから)、税務調査が入り、取引履歴の提出を依頼すると、莫大な費用と時間がかかるケースがあります。

また、国外財産を残したまま相続が発生すると、現地での相続手続き等煩雑になるケースが多いですので(米国などプロベートの対象となった場合には、時間・費用がかなりかかります)、事前の準備をお勧めしております。

顧問税理士さんが国際税務に不慣れなケースでは、税務調査対応や事前対策等で、当方や関連コンサルがサポートするようなケースもふえてきていますので、お気軽にご相談ください。経験上、個人納税者に関する税務調査は、法人税の調査と比較して、以下のような傾向が強い印象を持っていますので(ケースバイケースですが)、よりサポート役の税理士によって、結果が大きくことなる印象です。(※顧問税理士さんの役割を否定・批判しているのではなく、税制が複雑化している昨今、国際課税など特殊な環境にある納税者や企業にとっては、その分野の専門家を使い分ける必要があると思います。かかりつけ医と専門医を使いわけるように)

・法人に比べて、関連書類等の数が少ないため、問題事項を大きく指摘して、交渉(ネゴシエーション)で決着をつけようとするケースが比較的多い

・国税内で十分な法令審査ができておらず、無理なロジックに基づき追徴課税を勧奨するケースもある

もちろん、納税者サイドの勝手な(法令)解釈による主張は無理が多いこともありますので、その際は専門家である税理士がその主張の妥当性や事例・判例などを検証しながら、税務当局を納得させることができる理論を十分に検討したうえで、適切な主張を行います。適切な主張を行うためには専門家任せにするのではなく、適切な専門分野の理解と証拠収集(事実確認)も大切になってきます。納税者と専門家の信頼関係が最大のポイントです。http://yawatax.com/?p=1215

納税通信に寄稿しました

税務セミナーの講師を担当します(大阪商工会議所、2月19日)

http://www.osaka.cci.or.jp/event/seminar/201912/D11200219017.html

外国子会社合算税制(タックスヘイブン対策税制)について、解説を行います。

平成29年税制改正によって大きく改正された内容が、通常のケースであれば、来期3月決算(令和2年3月決算)からスタートになりますので、決算前・申告前のファイナルチェックとしてご活用ください。また、実務上企業のみなさまが疑問に持たれているだろうな、という点について解説を行いますので、しっかりと税制の仕組みを理解されたい方も是非、ご受講ください。

税法は一定のルールですが、そこに規定するルールにはそれぞれ意味があり、その意味や趣旨を理解したうえで、税務処理の判断・別表作成を行わないと、理解不足や思わぬ勘違いで多額の追徴課税を受けたりするケースをよく見受けることがあります。ぜひ、実際の作業に入る前に、制度の理解を進めておくことをおススメいたします。

お待ちしております。

(平成29年税制改正の概要)https://www.meti.go.jp/policy/external_economy/toshi/kokusaisozei/cfc/PDF/170822_cfc.pdf

税務調査で指摘を受けてからのご支援

最近、同業の税理士さん・弁護士さんからご依頼があるケースは、ほとんどが指摘を受けてからの納税者主張(反論)に関するご支援です。特に近年複雑化している国際税務の対応では、難解な論点であるケースも多く、既存の税理士さんが十分な主張をできていないケースなどが多々あり、そのようなケースで税務調査対応のプロとして、途中から関与させていただくケースが多いです。(税務当局には、税務代理権限証書を適宜提出することにより、スムーズに関与を始めることができます)

・海外子会社との取引について、寄附金課税の指摘を受けた(出向者費用、ロイヤルティ収受など)

・タックスヘイブン税制について、適用除外を満たさないと指摘を受けた

・PE課税について、日本で恒久的施設を有していると指摘を受けた

どれも税額ベースで、1千万円以上の追徴税額の指摘でしたが、効果的な主張・交渉によって、

1/3以下の決着となり、納得して終結(修正申告)することになりました。

※ここで重要なのは、単に追徴税額が下がっただけではなく、納得して修正申告していること(理屈が納得できるものである)・翌期以降に正しく是正できる方向で修正事項を確認していること、です

※また、単に理論的な説明ができれば良いというものではなく、調査官が納得できるような理論(説明ぶりを含む)ができていないと、効果的ではないということです。(このコツをつかむのはなかなか難しいですが、普段の顧問契約における税務相談においても、論点について調査官はどのようにとらえるか、という視点を意識して回答しています)

本来、事前の準備が十分にできていれば指摘を受けることもなく税務リスクをコントロールすることができたはずですが、リスクが顕在化していないと、なかなか外部の税務コンサル(顧問税理士以外)と契約をするまでには、社内稟議等が難しいという事情は多々あります。

このようなケースでも、顧問税理士さんと協力しながら、適切な主張のご支援をしており喜ばれているケースが続き、当方としても非常にやりがいを感じております。(申告業務等は積極的に行っていないため、顧問税理士さんにも安心して、お声かけいただいております)

このようなサービスで、医業の分野でいう専門クリニック(例えば糖尿病専門外来・末期がん治療専門など)のような位置づけで、「困ったらヤワタックスだ!」と言っていただけるように、こつこつと頑張っていきたいと考えております。

お盆休み(8月13日~15日)

8月13日(火)~15(木)まで、夏季休業とさせていただきます。

8月16日(金)より、業務を開始しますので、ご連絡はお問合せ窓口にてご連絡入れておいていただけますと幸いです。

(税務調査への対応など緊急対応につきましては、随時対応可能です)

どうぞ、よろしくお願いします。

八幡谷

税務に関するコーポレートガバナンスの充実に向けた取組(調査課所管)

大企業を中心に、税務CGの向上取り組み事例が増加してきています。きちんと税務ガバナンスを整えている企業には、税務調査周期の延長や・調査期間の短縮など、大きなメリットが与えられています(平成29事務年度では、90社の法人が調査間隔の延長認定を受けています)。これまで親会社と子会社がばらばらに税務対応していた企業も多いですが、今後は親会社手動のガバナンス向上に関する取り組みが重要になってくると思います(連結納税制度の大きな改正も検討が始まっているようです)。これは、国内企業グループのみならず、国際税務対応においても海外子会社の管理業務が重要になってきています(移転価格対応・海外不正対応など)。本年6月にも、国税庁HPにおいて、税務CG取り組みに関するページがアップデートされています。財務・経理部門のみなさまも待ちの業務ではなく、積極的にガバナンス対応を行う必要が迫られています。https://www.nta.go.jp/taxes/tetsuzuki/shinsei/shinkoku/hojin/sanko/cg.htm

第17回のグローバルタックスラボを開催します

次回交流会は、6月26日(水)18:00~20:00を予定し

テーマは、「国際税務(事例検討)」です

・国際組織再編

・外国子会社配当益金不算入の失敗例

・アーンアウトの事件(T&Aマスター)

・事例検討(コーポレートインバージョン、TH事案)-Disc

・その他 を予定しています。

今回は、永井秀人先生が担当いたします。

講師は大手法律事務所ご出身で、国税不服審判所の任期付き採用を

れ幅広くご活躍中です。

・今回は、永井先生のご協賛につき、参加費無料でご参加いただけ

【永井弁護士】

https://www.leadz.jp/menu/cate

場所は、利便性を考え梅田の大阪工業大学(OIT梅田タワー会議

http://www.oit.ac.jp/instituti

お申込みは、お問い合わせページよりお申込みください。

(グロ-バルタックスラボHPは、現在不調により休止しておりま

よろしければお知り合いの方へのご案内、又は国際税務にご関心の

参加いただければと思います。

ご不明な点がございましたら、お尋ねください。

よろしくお願いします。