今月号のテーマは、

・中国における貧困援助寄付の税前控除新政策

です。

作成者別アーカイブ: admin

税務セミナー補足(2020.2.19)

本日は、多数ご参加ありがとうございました。時間の関係上、説明を省略してしまった部分の補足を。

タックスヘイブン税制について、なじみの薄いご参加者が多かった印象ですので、基本的な部分を繰り返してご説明したつもりですが、税制自体はさらに細かな規定等さらに深い部分もあるので、必要に応じて、適切な事前ご対応を進めていただければと思います。

・別冊資料P11 租税負担割合20~30%でも、ペーパーカンパニー等で合算対象になるケース

・P12~14 31年税制改正で導入された米国LLCをペーパーカンパニーから救済する一定の要件

・P20~24 国税庁Q&Aの一部

・P26~28 別表記載例

です。国際税務の最新情報等は、月1回のニュースレターでも発信しておりますので、ご興味のある方は、HP内のお問い合わせフォームからでもご連絡ください。(サンプル)国際税務ニュースレター1908

ツイッター@globaltaxlaboでも、一定の有用な税務情報等をコメント・リツイートしています。

また、例年のパターンでいえば、6月にも大商様で国際税務全般の調査対応セミナーを開催すると思いますので、移転価格税制・寄附金税制などご興味がある方は、そちらにもご参加検討いただければと思います。なお、本年8月には南納税協会様主催で、国際税務の基礎知識編のセミナーを開催する予定ですので、そちらもご興味あれば(開催案内が決定すれば、またHP等でお知らせいたします)

八幡谷

ニュースレターの発行(2020年1月号)

今月号のテーマは、

です。国内取引・国際取引を問わず、税務調査でよく争点になりますので、ご留意ください。

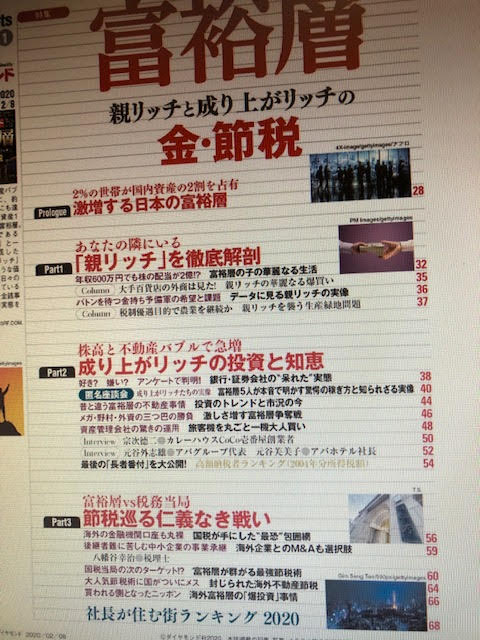

週刊ダイヤモンドへの寄稿

2月3日発売号に「後継者難に苦しむ中小企業の事業承継海外企業とのM&Aも選択肢」のテーマで寄稿しています。時代は、事業承継からM&Aの時代、そして国際化の時代。国際化の時代に即したM&Aの方法や注意点について、少し解説しています。ご参考に。

http://dw.diamond.ne.jp/articles/-/28622

(日本企業が海外企業を買収する際の注意点:アウトバウンド取引)

・日本のタックスヘイブン対策税制、租税条約、(現地)欠損金の制限、事業譲渡類似株式等の有無等

(外国企業が日本企業を買収する際の注意点:インバウンド取引)

・租税条約、欠損金の制限(欠損等法人)、事業譲渡類似株式の有無、不動産化体株式等が挙げられます。

株式譲渡か事業譲渡の比較では、キャピタルゲイン税制やのれん償却の有無も重要なポイントになります。税務以外には、業種によって外資規制(ネガティブリスト)などの適否も重要なポイントになります。

海外企業を買収する場合には、タックスヘイブン税制も関連してきますので、その論点については、2月中旬の税務セミナーで解説します。よろしければ、ご参加ください。

税制改正(海外財産の関連書類の提示義務)

国税庁等の職員から国外財産調書に記載すべき国外財産の取得等に係る書類の提示又提出を求められた場合、当該職員が指定する日(求められた日から60 日を超えな い範囲内)までにその提示又提出をしなかったとき(その者の責めに帰すべき事由が ない場合を除く。)における加算税について、加重措置(ペナルティの割り増し等)が導入されることが予定されています。 CRSの導入・拡大とともに、国外財産に関する税務調査が積極化していますが、将来の税務調査に備える意味も含めて、関連資料の収集及び事前の顧問税理士への相談をすすめておきましょう(海外の口座が生きているうちにステートメントや商品概要、口座間の送金の動き等をきちんと収集しておく)。海外では、口座を解約してから(投資を引きあげてから)、税務調査が入り、取引履歴の提出を依頼すると、莫大な費用と時間がかかるケースがあります。

また、国外財産を残したまま相続が発生すると、現地での相続手続き等煩雑になるケースが多いですので(米国などプロベートの対象となった場合には、時間・費用がかなりかかります)、事前の準備をお勧めしております。

顧問税理士さんが国際税務に不慣れなケースでは、税務調査対応や事前対策等で、当方や関連コンサルがサポートするようなケースもふえてきていますので、お気軽にご相談ください。経験上、個人納税者に関する税務調査は、法人税の調査と比較して、以下のような傾向が強い印象を持っていますので(ケースバイケースですが)、よりサポート役の税理士によって、結果が大きくことなる印象です。(※顧問税理士さんの役割を否定・批判しているのではなく、税制が複雑化している昨今、国際課税など特殊な環境にある納税者や企業にとっては、その分野の専門家を使い分ける必要があると思います。かかりつけ医と専門医を使いわけるように)

・法人に比べて、関連書類等の数が少ないため、問題事項を大きく指摘して、交渉(ネゴシエーション)で決着をつけようとするケースが比較的多い

・国税内で十分な法令審査ができておらず、無理なロジックに基づき追徴課税を勧奨するケースもある

もちろん、納税者サイドの勝手な(法令)解釈による主張は無理が多いこともありますので、その際は専門家である税理士がその主張の妥当性や事例・判例などを検証しながら、税務当局を納得させることができる理論を十分に検討したうえで、適切な主張を行います。適切な主張を行うためには専門家任せにするのではなく、適切な専門分野の理解と証拠収集(事実確認)も大切になってきます。納税者と専門家の信頼関係が最大のポイントです。http://yawatax.com/?p=1215

納税通信に寄稿しました

税務セミナーの講師を担当します(大阪商工会議所、2月19日)

http://www.osaka.cci.or.jp/event/seminar/201912/D11200219017.html

外国子会社合算税制(タックスヘイブン対策税制)について、解説を行います。

平成29年税制改正によって大きく改正された内容が、通常のケースであれば、来期3月決算(令和2年3月決算)からスタートになりますので、決算前・申告前のファイナルチェックとしてご活用ください。また、実務上企業のみなさまが疑問に持たれているだろうな、という点について解説を行いますので、しっかりと税制の仕組みを理解されたい方も是非、ご受講ください。

税法は一定のルールですが、そこに規定するルールにはそれぞれ意味があり、その意味や趣旨を理解したうえで、税務処理の判断・別表作成を行わないと、理解不足や思わぬ勘違いで多額の追徴課税を受けたりするケースをよく見受けることがあります。ぜひ、実際の作業に入る前に、制度の理解を進めておくことをおススメいたします。

お待ちしております。

(平成29年税制改正の概要)https://www.meti.go.jp/policy/external_economy/toshi/kokusaisozei/cfc/PDF/170822_cfc.pdf

ニュースレターの発行(2019年11月)

今月号のテーマは、

ニュースレターの発行(2019年10月)

今月号のテーマは、

・外国子会社合算税制の適用除外基準の解釈例

・中国現地法人の香港統括会社傘下への再編

となります。

ニュースレターの発行(2019年9月)

今月号のテーマは、

・外国子会社合算税制の改正(企業集団等所得課税規定を適用する外国関係会社)

・中国税務(ソフトウェア企業の税制優遇措置の拡大について)

となります。